又一家外商独资证券公司即将诞生!

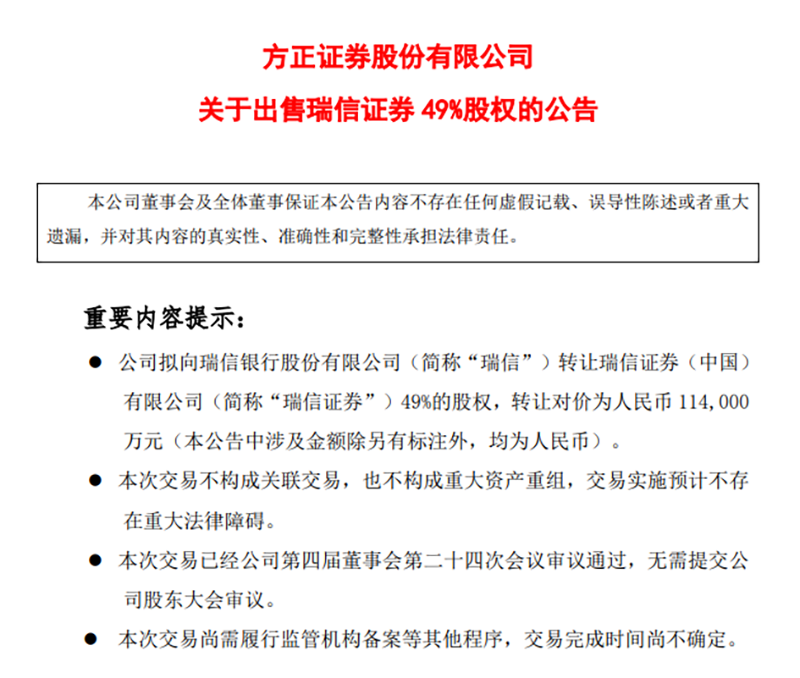

日前,方正证券发布公告称,拟将其持有的瑞士瑞信银行证券有限公司49%的股权以11.4亿元的价格转让给瑞士瑞信银行银行股份有限公司这意味着,股权转让完成后,瑞士瑞信银行证券将成为继摩根大通和高盛之后,第三家由外资全资控股的证券公司

完全转让瑞士瑞信银行证券的股权

公开资料显示,瑞士瑞信银行证券有限责任公司由方正证券和瑞士瑞信银行银行股份有限公司于2008年共同投资设立成立初期,方正证券持股66.70%,瑞士瑞信银行持股33.30%2020年6月,瑞士瑞信银行通过非公开协议单方面向瑞士瑞信银行证券增资后,瑞士瑞信银行持股51%,方正证券持股49%

日前,方正证券发布公告称,为盘活公司资产,合理配置资源,提高资金使用效率,董事会此前已于2021年12月召开会议,同意方正证券出售全部瑞士瑞信银行证券49%的股权。

经相关评估机构评估,截至评估基准日2021年12月31日,瑞士瑞信银行证券全部股东权益评估值为23.25亿元,增值8.09亿元,增值率为53.38%,瑞士瑞信银行证券49%的股权对应的评估值为11.39亿元。

最终,方正证券与瑞士瑞信银行证券基于上述评估结果,协商确定股权转让价格为11.4亿元股权转让完成后,瑞士瑞信银行将持有瑞士瑞信银行证券100%的股权,方正证券将不再持有瑞士瑞信银行证券的股权

对于此次股权转让,瑞士瑞信银行中国首席执行官兼瑞士瑞信银行证券董事长胡志傲表示:我们的合作伙伴已经接受了我们全资证券合资公司的提议,我们对此感到非常高兴我们将继续在中国投资,深耕中国市场,推动瑞士瑞信银行本土化战略的顺利落地

股权转让

将增加方正证券净利润约2.9亿元。

值得注意的是,本次股权转让的交割还有两个前提条件第一,本次交易还需在中国证监会完成备案程序,此外,还必须向瑞士金融市场监管局提交一份通知,FINMA没有提出任何异议

本次公告披露的财务数据还显示,瑞士瑞信银行证券上半年实现营业收入1.32亿元,净亏损1.05亿元截至2022年6月30日,公司总资产16.4亿元,净资产14.1亿元

2021年,瑞士瑞信银行证券实现营业收入5亿元,净利润4518.58万元,扣除非经常性损益后净利润4367.83万元。

方正证券表示,由于瑞士瑞信银行证券截至2022年6月30日已亏损1.04亿元,根据股权转让协议约定的价格调整机制,公司预计至少可收回10.88亿元股权转让款据公司初步测算,若交割日在2022年12月31日前,本次股权转让将增加公司今年净利润约2.9亿元若交割日在2022年12月31日之后,由于公司权益法核算的瑞士瑞信银行证券股权为负收益,本次股权转让将增加交割日公司年度净利润不低于2.9亿元

第三家外商独资公司

控股券商可能诞生。

如果此次交易顺利完成,不出意外,瑞士瑞信银行证券将成为第三家全资外资证券公司。

2020年3月,证监会宣布自2020年4月1日起取消券商外资股比限制,合格境外投资者可依法提交申请这表明中国证券业的对外开放正在进一步加快,这一相关规定的出台比原计划提前了8个月

2021年8月,摩根大通接受其他5家境内股东持有的股份,全资持有摩根大通证券100%的股份,使摩根大通证券成为中国首家外资证券公司。

2021年10月,高盛宣布收购高盛高华尚未拥有的股权,并于次月完成股权变更工商登记高盛高华成为第二家全资外资券商,注册资本也增至27.86亿元

对于瑞士瑞信银行证券未来的布局方向,瑞士瑞信银行大中华区首席执行官杜英舒曾表示:我们未来将集中精力拓展业务部署和提升业务能力,力争成为中国国内市场具有强大投行实力的全球领先财富管理机构。

东兴证券非银分析师刘佳伟表示,券商外资股比取消,短期内将加剧证券行业竞争,可能引发新一轮价格战,对非区域性中小券商造成一定冲击但从中长期来看,外资券商的参与将产生鲶鱼效应,加快行业结构重组,加速各项业务转型,完善经营机制和风险控制机制,使证券公司经营更加良性

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。